正规股票杠杆炒股

热点资讯

- 如何使用股票杠杆 经常“熬夜”的人,喝水时加些“它”,常喝下火通便,排毒护肝

- 股票怎么上杠杆 正邦科技(002157.SZ)2020年12月销售生猪134.21万头 同比增长117.06%

- 正规的杠杆配资 汇隆活塞: 预计上半年净利同比增长47.9%-52.87%

- 哪个股票交流平台好 《黑神话:悟空》火了:山西旅游热度翻倍,部分景点订单量增长236%

- 股票配资如何选择配资平台 联创光电董事长兼总裁伍锐:“进而有为” 发力新增长曲线

- 什么软件炒股可以加杠杆 11.26—秋末悔城:金价二度冲顶次高点!顺势沽空为主!

- 专业配资实盘 OL职场御姐波塞西

- 股市杠杆操作是什么意思 通达信上涨强度指标公式

- 专业配资开户 上峰水泥(000672)9月3日主力资金净卖出40.55万元

- 股票配资平台查询网 走!“探秘”生态环境监测实验室

- 发布日期:2024-07-28 23:28 点击次数:166

运价方面,欧洲货量表现超季节性恢复,支撑SCFI欧线订舱报价维持3周流畅上涨。5/20日和5/27日的SCFIS逐步反应前期船司提涨的价格,前期主流船司提涨落地情况良好。鉴于此前提前补库叠加旺季货量改善,各航线缺船的背景下,部分主流船司再次宣涨6月下半月GRI,宣涨目标均在7000美金/FEU附近,但此前MSK放出WK24上海至欧基港6800/FEU线上订舱情况并不乐观,旺季运价仍有上涨空间但涨幅预计出现放缓,关注后续宣涨落地幅度。

供需方面,短期看需求端圣诞旺季前置有望驱动发运量继续上行,旺季基本面呈紧平衡结构,旺季运价仍有上涨空间,但现货运价阶段性涨至高位后,涨幅出现放缓。中长期看,预计今明两年仍将有大量集装箱船新船下水供应压力增加,且大部分为大船15000TEU+投放在欧线运力较多,年底前因绕航带来的运力损失有望补足,但绕航成本上升预计仍将导致运价中枢较以往明显上移。

深圳车主使用“i深圳”App,用手机点一点,就可以显示出距离最近的超充站,到达充电站后,扫一扫充电桩上的二维码提枪加电,车辆主机屏幕开始显示,续航里程正以一秒一公里的速度增加……

观点网讯:5月24日,泛海控股股份有限公司发布境外全资附属公司发行境外美元债券的进展公告。

单边:旺季现货运价仍有上涨空间,但预计上涨速率放缓。短期现货运价调至高位后市场博弈加剧,预计短期盘面震荡,后续旺季运价预计仍有上冲空间,关注地缘政治变化。周转端方面,受红海冲突发酵以及船舶中转换船等问题,新加坡等中转港拥堵情况严重,可能再次扰动全球供应链;此外,前期美国对华关税加征将于8/1日起开始施行,旺季各航线缺船叠加货量改善背景下,货主抢运有望抬升运价中枢。但远月合约面临旺转淡及新船交付压力,且停火协议进展曲折,建议远月单边谨慎操作。

套利:10-12反套继续持有正规国内实盘配资平台

风险提示:地缘政治局势变化,美国对华加征关税,港口拥堵加剧

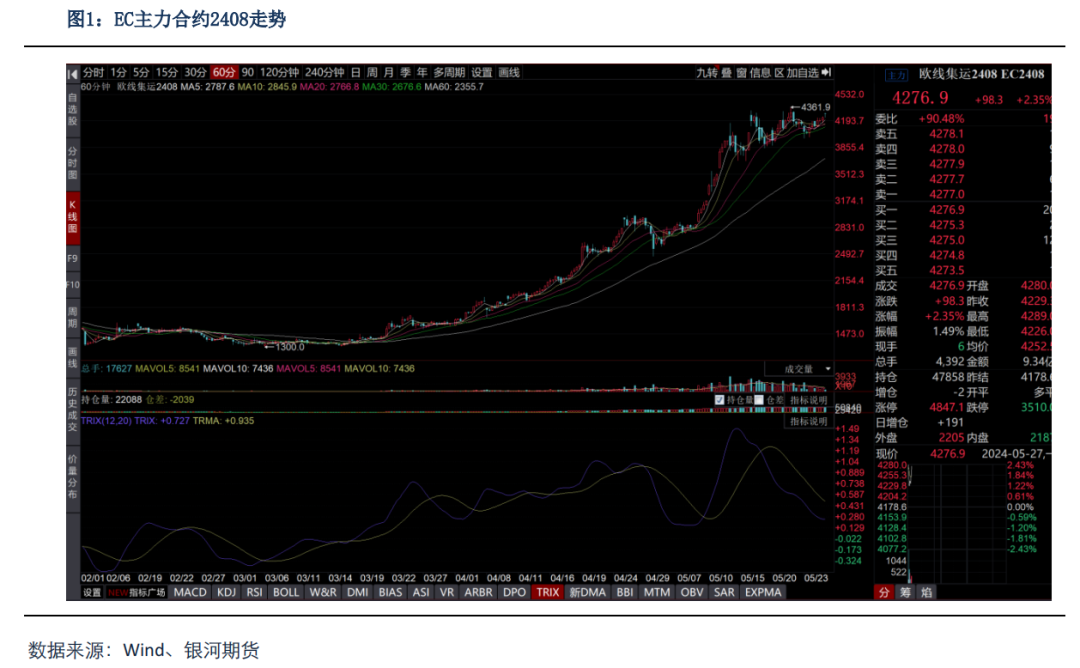

一、地缘政治曲折叠加船司多次宣涨运价,盘面涨至高位后震荡

5月初,五一假期前后,主流船司相继调涨5月下半月船期运价,现货坚挺驱动盘面继续上行,此外受巴以停火协议进展曲折的影响,远月合约大幅拉涨。

5月中旬,船司再次宣涨6月初运价,现货较强支撑盘面拉涨,08等远月合约盘中触及涨停,但随后达飞宣布部分船舶将复航红海,远月盘面出现较大回调。

5月下旬,HPL率先发布6月下旬涨价函,后CMA跟随其上调运价,宣涨目标均在在7000美金/FEU附近,前MSK放出WK24上海至欧基港6800/FEU线上订舱情况并不乐观,运价不排除仍有上涨空间但涨幅预计出现放缓,关注后续宣涨落地幅度。

一、主流船司相继上调6月运价,现货运价涨至高位后涨幅放缓

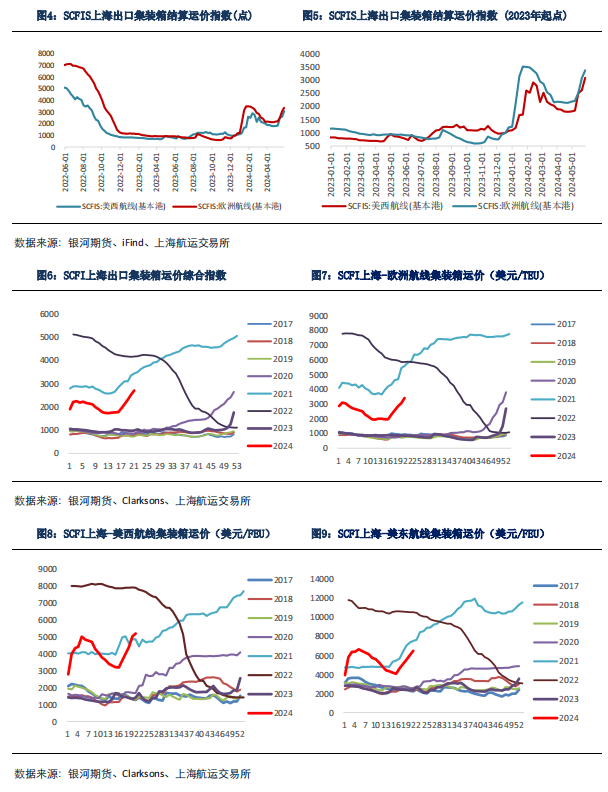

运价方面,5月受旺季前置货量改善的影响,欧线FAK现货运价维持上涨态势,SCFI欧线订舱报价连续3周流畅上涨。5/20日和5/27日的SCFIS逐步反应前期船司提涨的价格,前期主流船司提涨落地情况良好。在欧线整体货量表现超预期叠加短期缺船缺舱的背景下,主流船司再次相继上调6月GRI,5/20日,HPL率先发布6月下半月GRI,宣涨目标为7000美金/FEU,达飞等船司跟随其上调运价。整体来看,欧线5月船司GRI落地情况较好,6月涨幅出现放缓,全球其他部分航线出现止涨现象。

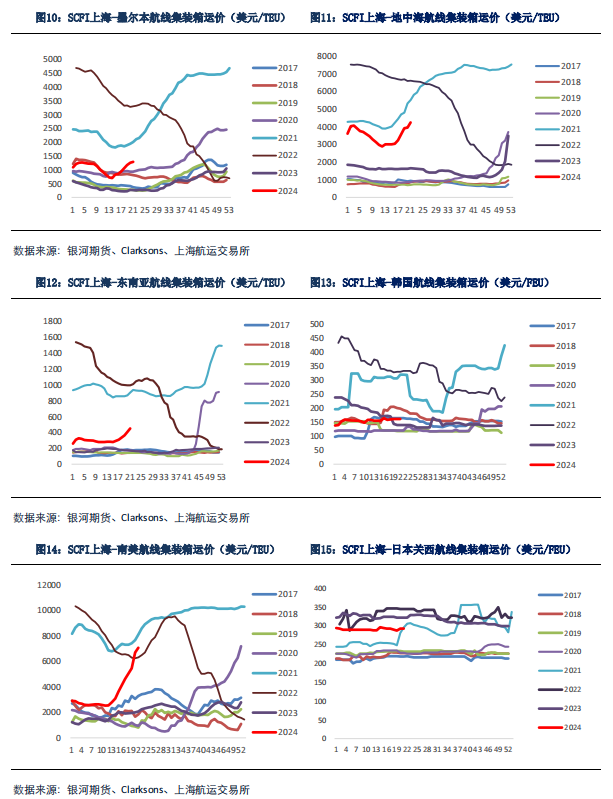

具体来看,5月上海出口集装箱运价指数SCFI均值2510点(截至5/24日当周),环比4月均值+39.2%,同比+154.98%。其中5月上海-欧洲运价均值3109.3美金/TEU,环比4月均值+50.96%,同比+254.1%。截至5/24日当周,SCFI集装箱运价综合指数报2703.43点,环比+7.2%,同比+170.4%。其中,上海-欧洲集装箱运价3409美金/TEU,环比+11.77%,同比+286.95%;上海-美西集装箱运价5189美金/TEU,环比+3.26%,同比+257.12%。

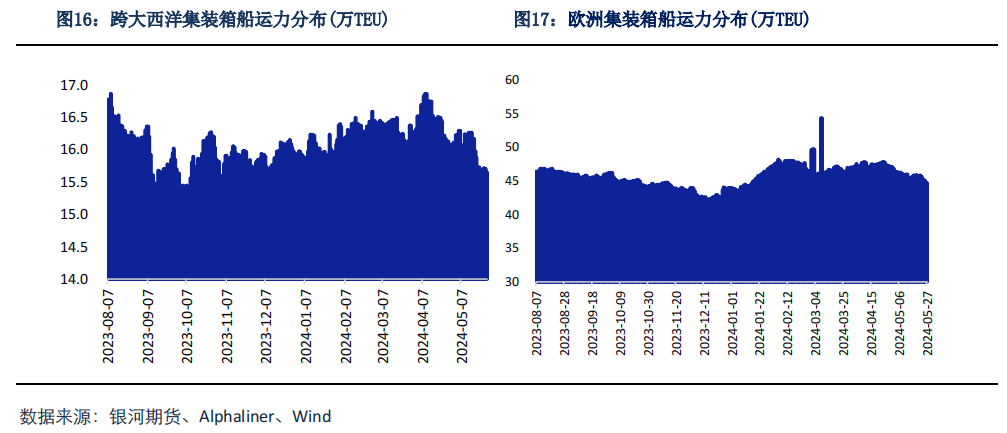

从运力部署来看,全球5月集装箱运力部署较上月有所减少。三大主要航线运力部署均较上月均有所降低,其中4月欧线单周平均部署运力45.8万TEU/天,较上月环比下降3.4%。

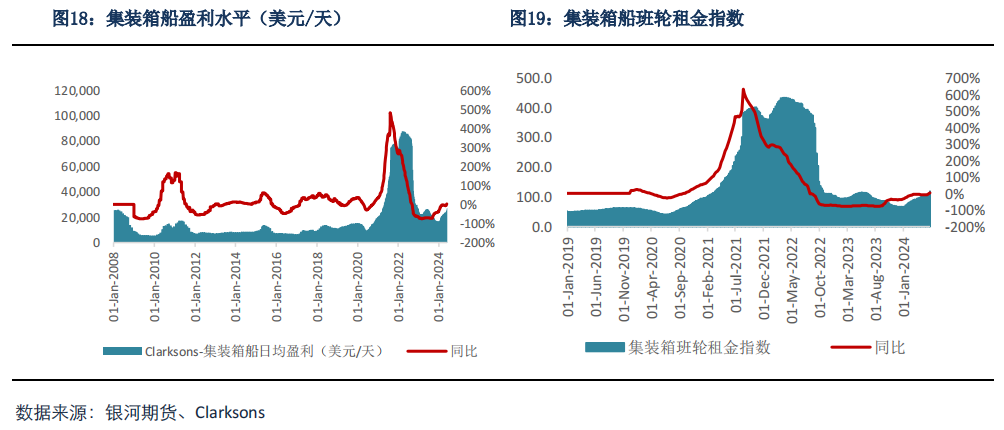

从盈利能力来看,5月集装箱盈利继续攀升,而长期和短期集装箱船租金均高于上月。4月集装箱船日均盈利25577美金/天,环比4月上升7.37%,从租金水平看,长期和短期租金与3月租金成上涨态势,截至2024/5/24日当周,6800TEU集装箱船3年期租金为36750美元/天,同比+22.5%;6800TEU集装箱船6-12个月租金为48000美元/天,同比+20%。

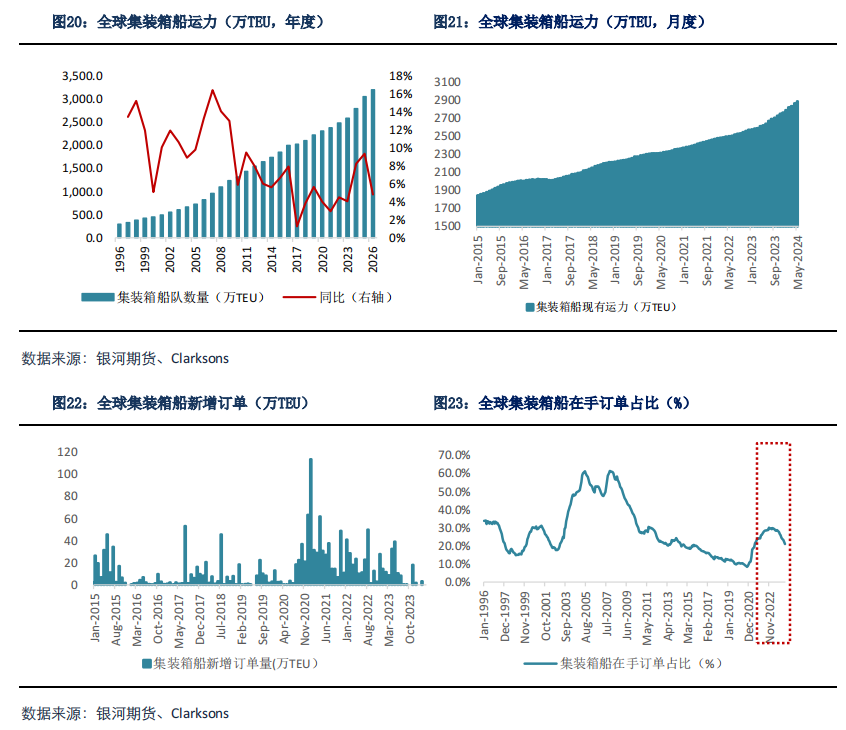

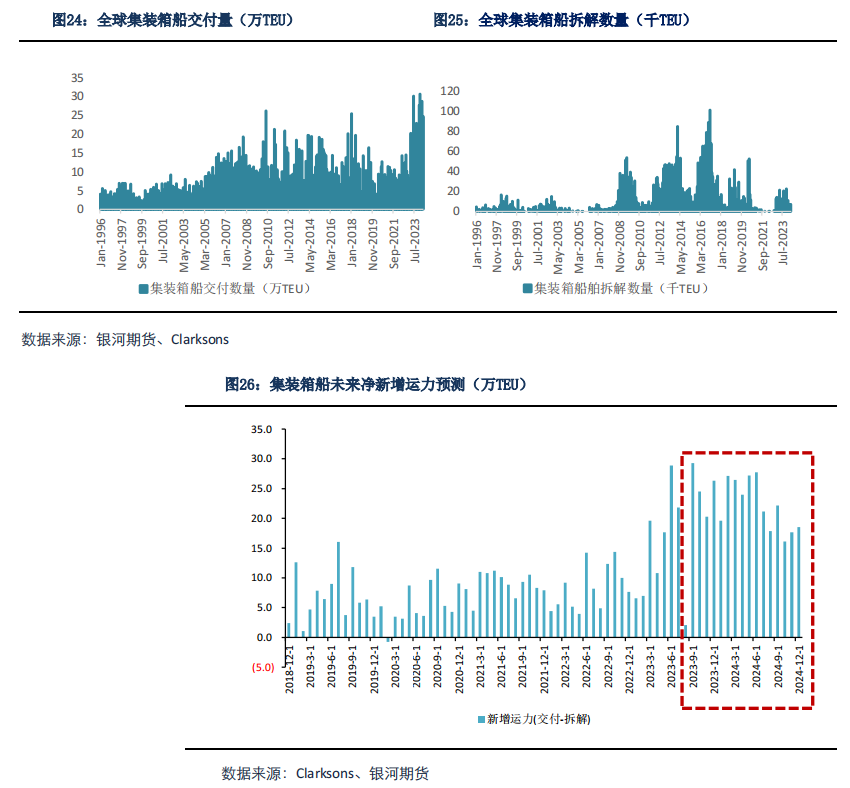

二、4月集装箱新船交付量略有下降,Q2仍处于新船大量交付期

供应方面,4月集装箱船新船交付24.73万TEU,环比-14%,同比+91.3%。从新增订单量来看,2024年4月集装箱船新增订单量6艘,3月未有新订单报出。本轮周期集装箱船新船订单自2021年5月开始放量,按照2-3年左右的交付周期(考虑大船居多),2024年二季度新船交付量明显增加,2024年集装箱船运力仍将大量释放。截至2024年5月份全球集装箱运力2888万TEU,同比+10.1%,其中15000+TEU集装箱船运力合计638万TEU,同比+32.5%,8000+TEU集装箱船运力合计1670万TEU,同比+12.4%。根据集装箱船舶的交付排期预测,2024年5月开始,5-12月近有130万TEU的8000+TEU以上的集装箱船待交付(其中15000TEU+船型的预计交付约85万TEU)。

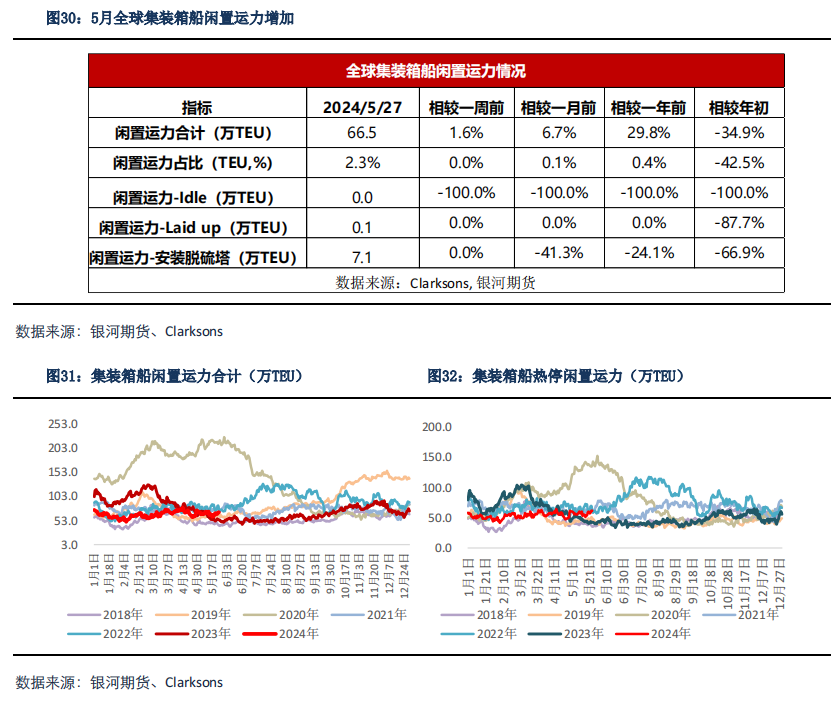

从闲置运力情况来看,集装箱船舶热停数量因拥堵有所增加。截至2024年5月27日,全球集装箱船闲置运力合计66.5万TEU,较上月同期+6.7%,较去年同期+29.8%。进入6月,货量有望延续季节性恢复,关注后续船舶的交付以及船司运力重新部署的情况。

周转方面,全球多个港口出现严重拥堵现象,新加披港口最为严重。近期,受红海冲突发酵船只绕行以及欧洲天气的影响,全球多个港口出现拥堵和延误,ONE、Hapag-Lloyd和X-Press Feeders等航运公司及其客户纷纷报告称亚洲多个关键港口出现严重拥堵。其中新加坡港最为拥堵,集装箱船舶平均锚泊时长达到了83小时。针对港口拥堵现象,部分航运公司选择了跳港,停止挂靠这一措施。达飞日前发布告客户通知,声称由于严重拥堵,将取消丹吉尔港(Tanger Med)的挂靠,并通过汉堡和瓦伦西亚转运货物到摩洛哥港口,此外达飞的中东-印度-东非“MIDAS2”航线也将忽略纳瓦舍瓦尼赫港Nhava Sheva的挂靠;MSC Agata II轮也因为严重的港口拥堵和运用限制取消了印度停靠服务。关注拥堵情况未来是否会出现进一步恶化。

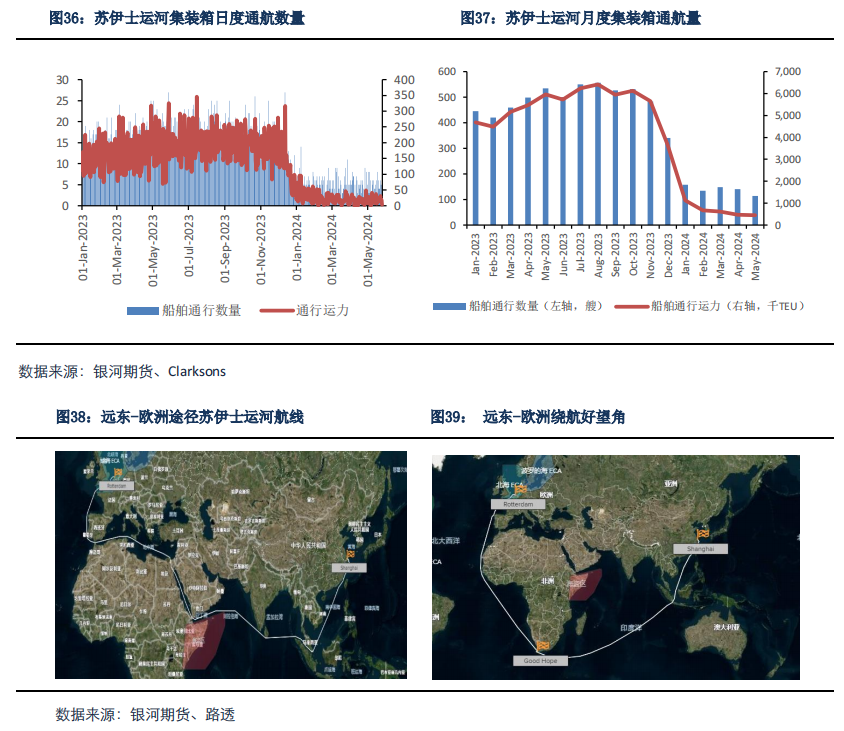

根据船视宝数据,截至2024年5月27日,欧地航线的集装箱绕航数量合计252艘,占比超过70%,较上月同期有所减少。

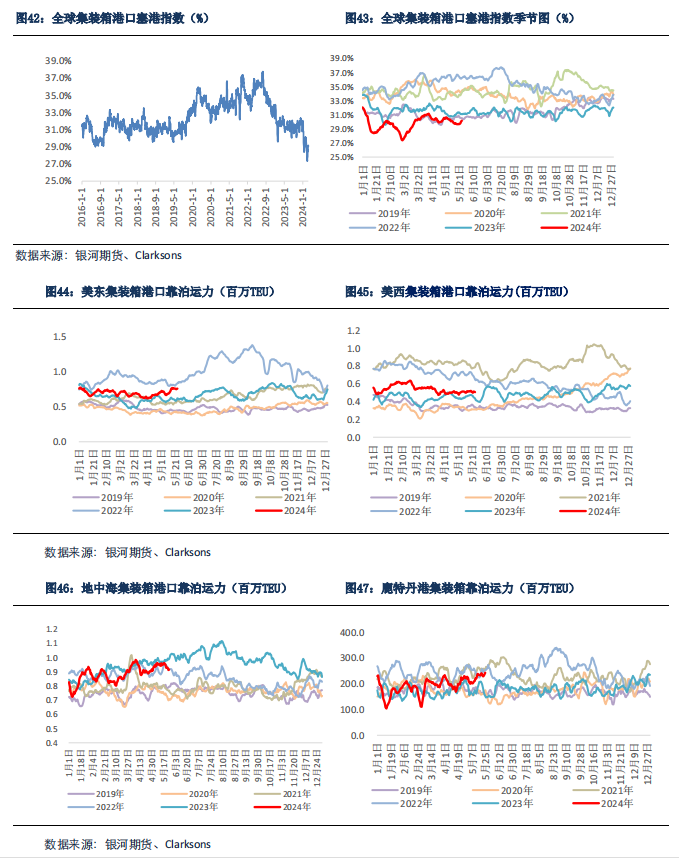

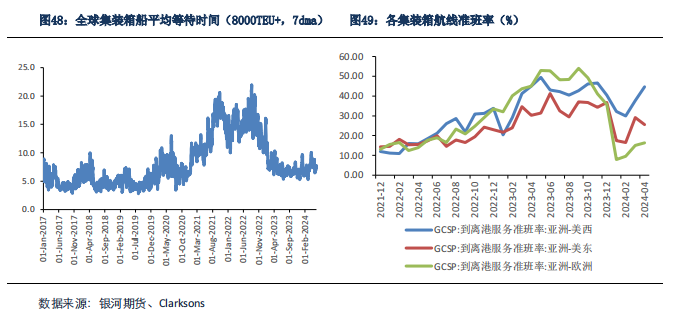

Clarksons塞港指数显示,截至2024/5/25日,Clarksons全球集装箱船塞港指数报30.2%。从等待时间上来看,截至5/24日,全球集装箱船(8000TEU+,7dma)的平均等待时间7.7个小时,相较4月底增加0.2个小时,部分美国基本港口准班率均较上月有所上升。

三、中国出口至欧盟货量表现超季节性恢复,主因抢运及绕航提前备货所致

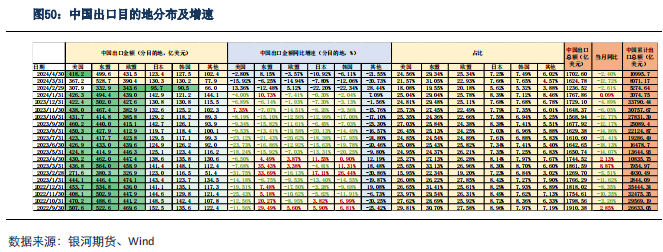

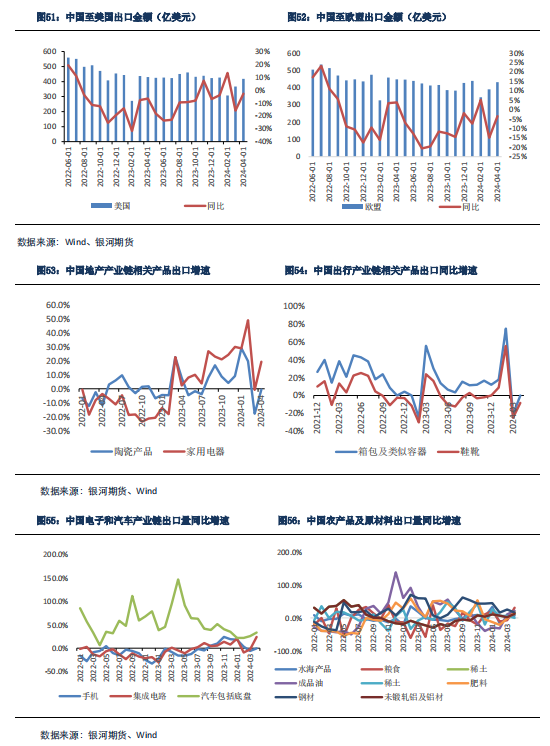

4月中国出口1702.6亿美元,同比-2.4%,累计出口金额同比+1.5%,规模创历史同期最高,肥料、塑料、汽车、船舶以及纺织服装等行业出口较好,主因欧洲能源危机导致的化工产业产能收缩进口增加,以及红海危机船司绕航带来的提前备货所致。其中,中国至美国出口金额为418.2亿美元,同比减少2.8%,中国对欧盟出口431.5亿美元,同比减少3.57%,整体来看,欧洲货量出现超季节性恢复。

5月欧元区PMI连续三月处于荣枯线以上,制造业PMI创15月新高,短期欧美补库节奏有望延续。欧元区2024年4月CPI同比增长2.4%,与3月持平,欧盟CPI年率为2.7%,低于3月的3.12.9%。欧元区3月CPI月率0.6%,前值0.8%。2024年5月,欧元区公布5月制造业PMI初值录得47.4,为15个月以来新高,服务业录得53.3,较上次持平,5月综合PMI初值录得52.3,为12个月以来新高,欧洲经济有望筑底回升,考虑绕航带来航程增加导致货主提前补库,且圣诞补库节奏有望提前,短期旺季货量仍存在支撑。

四、受备货影响旺季运价仍有上涨空间,短期涨至阶段性高位后盘面预计震荡

6-8月货量有望季节性恢复,短期基本面仍呈紧平衡结构,受圣诞提前备货等因素影响,旺季货量仍存在支撑,运价仍有上涨空间,但现货运价阶段性涨至高位后,涨幅预计出现放缓。

单边:短期现货运价调至高位后市场博弈加剧,预计短期盘面震荡,后续旺季运价预计仍有上冲空间,关注地缘政治变化。周转端方面,受红海冲突发酵以及船舶中转换船等问题,新加坡等中转港拥堵情况严重,可能再次扰动全球供应链;此外,前期美国对华关税加征将于8/1日起开始施行,旺季各航线缺船叠加货量改善背景下,货主抢运有望抬升运价中枢。但远月合约面临旺转淡及新船交付压力,远月单边不宜追高,考虑停火协议进展曲折,建议远月单边谨慎操作。

套利:10-12反套继续持有

- 实盘正规配资开户 ATFX汇市:ADP数据叠加美联储会议纪要,美元指数应声大跌2024-08-06

- 在线股票配资服务 恒生指数涨幅扩大至2%2024-07-20